法定実効税率が変わる??「法人事業税(外形標準課税)見直しの議論」の税効果実務への影響

こんにちは、Nakayama@TKCです。先日お届けした「法定実効税率が変わる??「防衛力強化に係る財源確保のための税制措置」の税効果実務への影響」は多くの方より好評をいただくことができました。

今回は、10月12日におこなわれた総務省の有識者検討会にて、議論がおこなわれた「法人事業税(外形標準課税)の見直し」について、当該改正がおこなわれた場合の税効果実務への影響を解説させていただきます。

従来、外形標準課税適用対象外であった法人が、適用対象となると

「防衛力強化に係る財源確保のための税制措置」と同様に法定実効税率が変動し、税効果実務に影響がでてまいりますので、前回のコラムの続編として大谷信介先生より寄稿いただきました。

総務省は、有識者による「第7回 地方法人課税に関する検討会」を開催し、法人事業税(外形標準課税)の見直しについて議論・検討をおこないました。

法人事業税の外形標準課税の見直しについては、対象法人の適用条件が変更される可能性があるため、今後の動向に関心が寄せられています。

このコラムでは、総務省の「第7回 地方法人課税に関する検討会」内容について議論された法人事業税(外形標準課税)の見直しの内容と税制改正がおこなわれた場合の税効果会計の実務への影響を解説します。

※ なお、既に前回の「法定実効税率が変わる??「防衛力強化に係る財源確保のための税制措置」の税効果実務への影響」で触れている内容は割愛しておりますので、ご了承ください。

1.法人事業税(外形標準課税)見直しの検討内容

1.1 見直しを検討した背景

法人事業税の外形標準課税は、税負担の公平性の確保、応益課税としての税の性格の明確化、税収の安定性等の観点から、2004年度(平成16年度)に導入されました。

しかしながら、参考資料の「地方税財源の確保・充実等に関する提言」では、現在の制度の適用状況について、

外形標準課税の対象法人数は、資本金1億円以下への減資を中心とした要因により、導入時に比べて約3分の2まで減少している。

持株会社化・分社化の際に、外形標準課税の対象範囲が実質的に縮小する事例も生じている。こうした事例の中には、損失処理等に充てるためではなく、財務会計上、単に資本金を資本剰余金へ項目間で振り替える減資を行っている事例も存在する。

子会社の資本金を1億円以下に設定しつつ、親会社の信用力を背景に大規模な事業活動を行っている企業グループの事例もある。

このような状況を踏まえ、令和5年度税制改正大綱において、地方税収の安定化・税負担の公平性といった制度導入の趣旨を損なうおそれがあることから、「外形標準課税の対象から外れている実質的に大規模な法人を対象に、制度的な見直しを検討する」と明文化されました。

また、検討に当たっては、地域経済への影響や納税者及び課税庁の事務負担にも配慮の上、税負担の公平性や安定的な税収の確保等の観点から、対象法人の設定について事業活動の実態を踏まえて見直しすることも付記されています。

1.2 主な検討内容

外形標準課税の対象法人のあり方について、以下3点を中心に議論がなされています。

①「減資に対応するための追加的な基準」

②「持株会社化・分社化に対応するための追加的な基準」(親会社の信用

力等を背景に企業グループで一体的に事業活動を行っている点に着目し

て、個々の子会社に係る対応)

③ 「地域経済・企業経営への配慮」及び「その他意見」

本コラムでは① 「減資に対応するための追加的な基準」を中心に解説します。

1.3 注目!!「減資に対応するための追加的な基準」の詳細

「第7回 地方法人課税に関する検討会」資料において、外形標準課税の対象から外れている法人の減資パターンを分析の上、適用条件の見直しを検討しています。

1.3.1 減資の主なパターン

減資を実行する場合の主なパターンは次の3点と分析結果を記載しています。

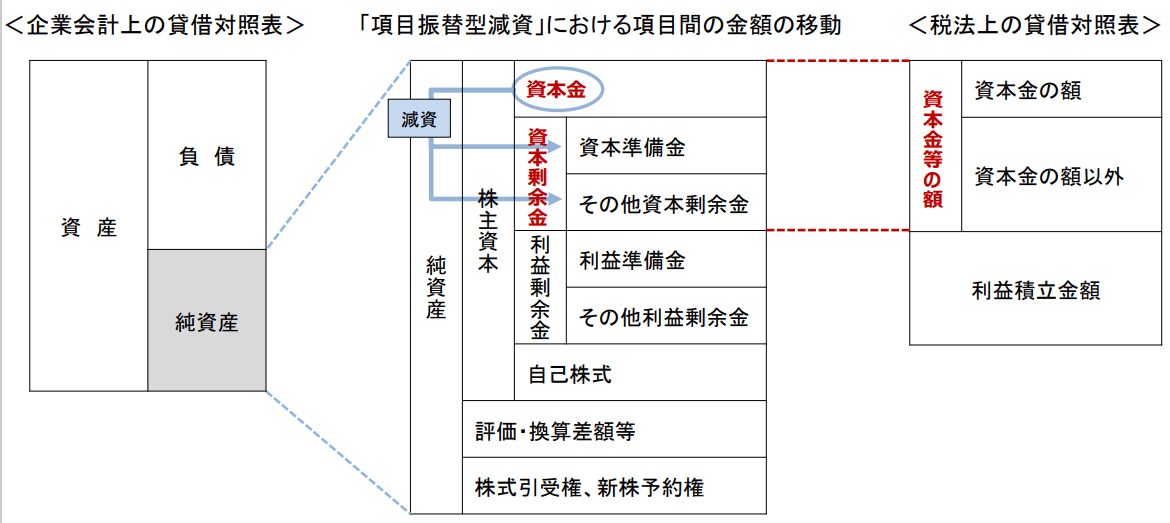

・項目振替 (資本金から資本剰余金への振替え)

・損失の処理(その他資本剰余金からその他利益剰余金への振替え)

・株主への払戻し(項目振替+資本剰余金の配当)

1.3.2 外形標準課税の適用条件の見直し

特に項目振替型減資をおこなった場合であっても対象からは外れないように法整備をすることが検討されました。今回の検討結果として、外形標準課税の適用条件を現行の「資本金の額又は出資金の額」を指標とする基準を維持しつつ、「資本金と資本剰余金の合計額」 または 「資本金等の額」のいずれかを指標とする追加的基準を付け加える方向性を示しました。

<項目振替型減資への対応としての妥当性についてのコメント>

「資本金と資本剰余金の合計額」及び地方税法上の「資本金等の額」はいずれも、三つの減資パターン(項目振替型減資、欠損塡補、株主への払戻し)のうち項目振替型減資の場合に限り、数値が変動しない。そのため、項目振替型減資に対応するための指標として妥当といえるのではないか。

<全国知事会・課税庁からの意見>

また、全国知事会からも主な意見として、「納税者及び課税庁の事務負担等の観点から、「資本金と資本剰余金の合計額」を追加的基準とすることが望ましい」と報告がなされている。

貸借対照表の金額で容易に判定をおこなうことができることから課税庁からも下記のような前向きな意見がなされています。

「 会社法等によって作成が義務付けられている貸借対照表で確認可能」

「 事業年度中においても、『資本金と資本剰余金の合計額』が変動する際には、臨時株主総会等の会社法上の手続や、会計上の仕訳を行う必要があるため、その時点で課税方式(外形対象か否か)を認識できると考えられる」

1.3.3 適用時期

現時点では、適用時期は未定となります。法改正については、11月の検討会で提言をまとめ、2024年度税制改正に向けた意見書として提出がされる見込みです。

1.4 適用基準が変更された場合の影響

今回の検討結果が実際に税制改正に盛り込まれた場合、「資本金の額又は出資金の額」が1億円以下の法人に影響する可能性があります。特に「資本金と資本剰余金の合計額」が1億円を超えているか否かは事前に確認しておくとよいでしょう。

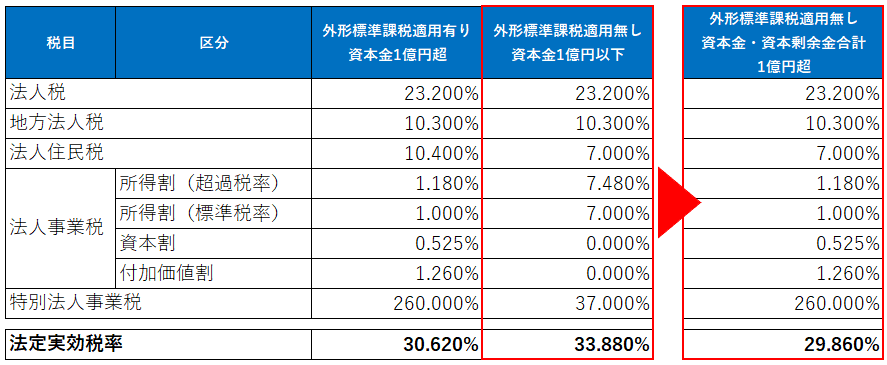

①外形標準課税 不適用から適用となった場合の法定実効税率の変化(東京都の税率に基づき試算した結果)

仮に従来外形標準課税を適用していなかった法人が、外形標準課税を適用することになった場合、法定実効税率が低くなります。

例えば前期と同条件で計算をおこなった場合には、繰延税金資産等の計算結果は小さくなることが見込まれますので損益への影響など事前の把握が必要となります。

続いて、

「税効果実務への影響(法定実効税率の見直し・税効果注記への影響・スプレッドシートの見直し)」

「TKC税効果会計システム(eTaxEffect)による実務対応」は

「法定実効税率が変わる??「防衛力強化に係る財源確保のための税制措置」の税効果実務への影響」のコラムをご参照ください。

2.本コラムのまとめ

本コラムでは、今後改正が検討される内容について、税制改正検討の概要と実務への影響を解説させていただきました。経理部門においては将来起こりうる税制措置を把握しつつ、急な改正がおこなわれた場合であっても、損益への影響の把握と社内報告、決算業務などの実務対応が必要となります。

グループを管理する親会社の立場であれば、子会社の連結パッケージ等で「資本金及び資本剰余金」の金額を、法人税申告書で「資本金等の額」を把握することはできるため、税制改正により適用条件が変更になった場合には、対象となるグループ会社がどの程度あるかを事前に確認しておくことが必要であると考えられます。

また、制度改正が決定した後に、子会社に外形標準課税の適用範囲拡大をアナンスすることで、適用漏れのないように周知徹底する必要があるとともに、初めての外形標準課税適用対象となる子会社に対しては、制度説明、決算時の税金計算、税効果計算、地方税申告時の留意点等を案内する必要があると考えられます。

(仮に2024年度税制改正にて、上記改正が実現した場合には、法案成立の時期にもよりますが、3月決算場合には、「2024年3月期の税効果計算」、「2025年3月期の四半期決算や年度末決算等での税金計算」の対応が必要となります)

また税効果実務においては、長年使用しているスプレッドシートのメンテナンスなどが困難になられている会社も多くあり、業務の属人化と決算業務の標準化を目的に「TKC税効果会計システム(eTaxEffect)」を導入される会社も多いとうかがっています。

まだご利用されていない場合には、是非このシステムを使用した実務対応をお薦めしています。ご興味のある方はシステム体験会などにご参加されるとよいでしょう。

このコラムが役に立ったという方は、是非 「イイネ・スキ」をクリックしてください。

<以下、システム・セミナー等関連リンク>

◆ 税効果会計システムeTaxEffectを体験したい方は、「元上場企業経理部長が語る eTaxEffect導入効果と稟議決裁のポイント」セミナーをおすすめします。

本セミナーは元eTaxEffectユーザーによる、システム導入による税務業務や監査対応の変化やシステム稟議決裁のポイントを解説するセミナーです。

併せてeTaxEffectも体験いただけます!!

※ すでにeTaxEffectを利用されている企業様のご参加はご遠慮頂いております。

◆ 税効果会計システムeTaxEffectのご紹介ページです。